图片来源于网络,如有侵权,请联系删除

(原标题:北京国资收购瑞信证券后转让瑞银证券,业绩估值瑞银均更胜一筹!)

【来源:机构之家】

图片来源于网络,如有侵权,请联系删除

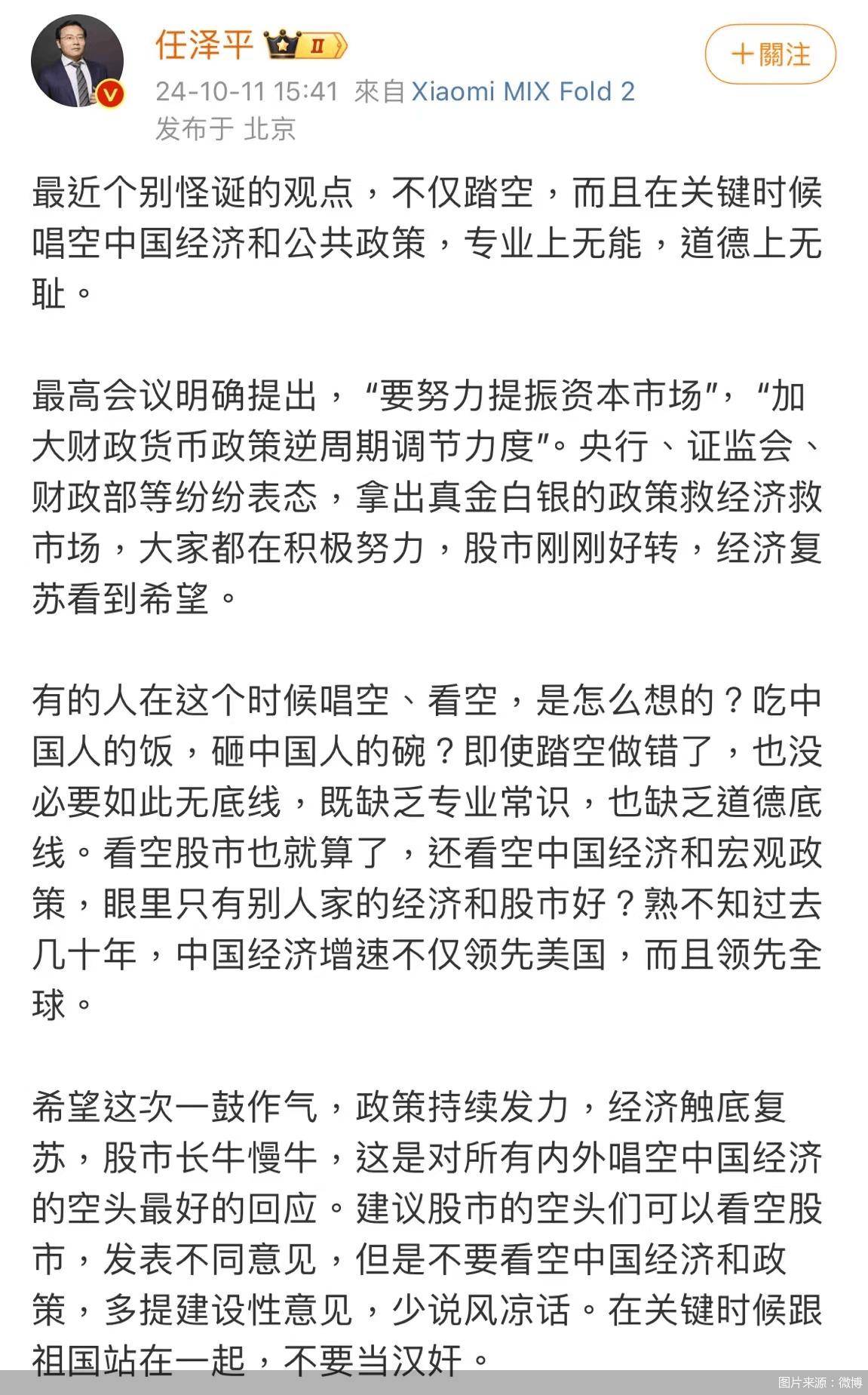

近日,北京产权交易所披露,北京市国有资产经营有限责任公司(下称"北京国资")拟以15.37亿元的价格,转让其所持有的瑞银证券33%股权。这一交易将自11月26日披露至12月23日,意向受让方需在获得受让资格确认后5个工作日内,交纳4.61亿元保证金。

图片系瑞银证券股权转让信息

资料来源:北京产权交易所

瑞银证券由北京国翔资产管理有限公司、瑞银集团、建银投资、国家开发投资公司、中粮集团、国际金融公司(IFC)对北京证券重组后共同组建,注册资本14.9亿元人民币。经过多年发展,瑞银证券已形成全球投资银行、全球金融市场、证券研究、财富管理及资产管理等完整的业务体系,在北上广深四大城市拥有8家分支机构。经过多次股权变更后,瑞银集团(UBS AG)持有瑞银证券67%股权,为第一大股东;北京国资持股33%。这一股权格局即将因本次转让而被打破。

图片系瑞银证券股东情况

资料来源:瑞银证券官网

在外资券商加速布局中国市场之际,这笔交易格外引人注目。此次股权转让与近期瑞信证券的股权变更形成了微妙的呼应:今年6月,瑞银集团已与方正证券、北京国资就出售瑞信证券共85.01%股权达成三方协议。其中,瑞银集团将向北京国资出售所持有的瑞信证券36.01%股权,对价为9135万美元(约合人民币6.505亿元);方正证券则向北京国资出售其所持有的瑞信证券49%股权,对价为1.24亿美元(约合人民币8.85亿元)。

从时间线来看,北京国资对瑞信证券的收购已于今年6月达成协议,目前正在走监管审批流程。11月8日,证监会已对瑞信证券变更主要股东和实际控制人申请提出了9条反馈意见。

值得注意的是,此前北京国资从瑞银集团和方正证券受让的85.01%股权交易合计约为15.355亿元人民币,和本次北京国资出售瑞银证券33%股权转让底价15.365亿元,非常接近。

颇受市场关注的是,目前北京国资通过北京交易所挂牌转让,并未有明确的转让对象。然而考虑到瑞银集团在华深耕多年的战略布局,以及对瑞银证券经营管理的深度参与,市场普遍认为瑞银集团极有可能通过增持这33%的股权,最终实现对瑞银证券的全资控股,这也将使其成为继高盛(中国)证券、摩根大通证券(中国)、渣打证券(中国)、法巴证券(中国)之后,又一家外商独资券商。

事实上,北京国资和瑞银集团对旗下持股券商“一换一”的资本操作,是对监管要求的响应。今年3月,在瑞银集团完成对瑞士信贷集团的并购后,由于"一参一控"的监管规定――即一家机构不能同时控股两张证券业务牌照,瑞银集团不得不在其控股的瑞银证券(持股67%)和新并入的瑞信证券之间做出选择。从最终的安排来看,瑞银集团选择保留了经营业绩更为稳健且由其实际控制的瑞银证券,而将瑞信证券的股权让渡给北京国资。

瑞银证券近年来保持了相对稳健的业绩表现。Wind数据显示,2019年至2022年期间营业收入由8.32亿元增长至11.79亿元,年均复合增长率12.3%。2023年实现营业收入9.55亿元,虽同比下降18.97%,但仍保持盈利,全年净利润1891.08万元。

根据北京产权交易所披露的数据,瑞银证券2024年前三季度业绩表现较为亮眼,实现营业收入7.70亿元,如果简单按季度年化,2024年营收将达到10.27亿元,相较2023年有所增长;2024年前三季度净利润9139.27万元,已经大幅超过2023年全年。

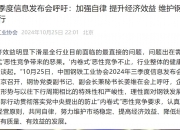

相比之下,瑞信证券的财务表现似乎表明其经营陷入了困境之中。根据Wind数据,瑞信证券营业收入从2021年的4.97亿元巅峰,急剧下滑至2022年的2.89亿元,2023年更是降至1.57亿元;归母净利润方面,瑞信证券2022年出现巨额亏损,净亏损高达2.55亿元,2023年继续亏损1.99亿元。2024年中报,营收虽然同比增长167.92%达到0.46亿元,但是仍然录得0.55亿元净亏损。

从成本结构来看,管理费用的攀升是瑞信证券亏损的主要原因。其管理费用从2019年的2.03亿元攀升至2022年的5.38亿元,增幅高达165%。而同期营业收入,仅从2019年的1.53亿元增长到2022年的2.89亿元,仅增长89%。此外,2023年瑞信证券管理费用3.76亿元,同比下跌45.58%,但管理费用仅下降30.11%。由于营收的快速下降,管理费用占营收的比重从2021年的86%大幅攀升至2023年的239.52%。

图片系瑞信证券管理费用收入比(%)

数据来源:Wind

这种收入与成本结构的差异,也直接影响到了两家公司的估值水平。根据此前瑞信证券的交易定价,北京国资以约15.355亿元的对价收购85.01%股权,对应公司整体估值为18.06亿元。以2023年末净资产10.63亿元计算,对应市净率约为1.70倍。本次瑞银证券33%股权的转让底价为15.365亿元,按此计算公司整体估值约为46.56亿元。以2023年末净资产23.38亿元为基数,对应市净率为1.99倍。

![[路演]巨人网络:围绕“征途”和“球球”两个旗舰IP做长远战略计划](https://ewupq.com/images/thumb-9269-180-130-0.jpg)